Últimas postagens

PERT - Programa Especial de Regularização Tributária

PERGUNTAS E RESPOSTAS

1. Selecionei a modalidade incorreta no momento da adesão. Como corrigir?

Não há como corrigir ou selecionar outra modalidade. Os pagamentos deverão ser efetuados conforme a modalidade que realmente se pretende aderir e, na consolidação, o sujeito passivo deverá indicar a modalidade correta.

HIPÓTESES DE EXCLUSÃO

A decretação de falência ou extinção, pela liquidação, da pessoa jurídica optante;

A concessão de medida cautelar fiscal;

A declaração de inaptidão da inscrição no CNPJ;

Exclusivo RFB: Não pagamento em espécie no prazo de 30 dias, na hipótese de indeferimento de utilização dos créditos pleiteados pelo contribuinte.

2. Posso escolher os débitos e inscrições que farão parte do PERT?

Sim. O PERT não determina a inclusão da totalidade dos débitos.

3. Como calcular o limite de R$ 15.000.000,00 previsto no art. 2º, parágrafo primeiro da MP nº 783/2017?

O limite é por modalidade:

RFB Débitos Previdenciários;

RFB Demais Débitos;

PGFN Débitos Previdenciários;

PGFN Demais Débitos.

4. Uma empresa possui diversos processos administrativos em discussão. Pode desistir de apenas um deles?

Sim, a desistência não é obrigatória. Mesma situação vale para os parcelamentos em curso.

5. Empresa do SIMPLES possui débitos de PIS/COFINS, anteriores a sua inclusão no Simples Nacional. Poderá incluir no PERT?

Sim, a vedação se aplica apenas aos débitos apurados na forma do Simples Nacional.

6. INSS de empregada doméstica, referente à parte do empregador (12%), pode ser incluído no PERT?

Sim, desde que seja de período anterior ao Simples Doméstico, instituído pela LC nº 150/2015 (antes de 09/2015).

7. Multa isolada pelo não pagamento de estimativa de IRPJ/CSLL pode ser incluída no PERT?

Sim, desde que a base utilizada no lançamento seja referente a declarações apresentadas até 30 de abril de 2017, mesmo que com vencimento posterior a essa data.

8. Auto de Infração lançado após a edição da MP nº 783/2017 poderá ser incluído no PERT?

Sim, desde que o vencimento do tributo seja até 30/04/2017, o pedido seja feito dentro do prazo de adesão e não seja decorrente de crime de sonegação, fraude e concluio, com decisão administrativa definitiva.

9. Qual o critério utilizado para verificar se um lançamento é decorrente de conluio, fraude ou sonegação?

Verificar se a multa é agravada (majorada em 50%) ou qualificada (150%).

Se o AI tiver decisão administrativa definitiva, não poderá ser incluído no Pert.

10. IRPF do exercício de 2017 pago em cotas, com último vencimento em novembro/2017, pode ser incluído no Pert?

Sim. Considera-se o vencimento original do tributo (30/04/2017). Os débitos em cotas são recuperados de forma agrupada no vencimento da cota única/primeira cota.

11. Débitos do Simples Federal podem ser incluídos no Pert?

Sim. Não há vedação para inclusão dos débitos originários do Simples Federal, instituído pela Lei nº 9317/96.

12. Os débitos relativos às contribuições sociais previstas nas alíneas “a”, “b” e “c” do parágrafo único do art. 11 da Lei nº 8212/91 poderão ser consolidados no Pert, conforme art. 4º Parágrafo 1º, inciso I da IN RFB nº 1711/2017. Já o artigo 2º, inciso III do parágrafo único veda a inclusão de tributos passíveis de retenção na fonte. Esse dois dispositivos não são contraditórios?

Não, pois na alínea “c” incluem-se os contribuintes individuais, que podem aderir ao Pert.

13. Contribuinte pessoa física deseja parcelar débito proveniente de regularização de obra no Pert. É possível?

Sim, exceto as contribuições passíveis de retenção/desconto pelo proprietário. Mesmo que o desconto não ocorra efetivamente (regularização por aferição indireta), a natureza dessa contribuição não se altera.

14. Pode ser parcelado no Pert o INSS que foi descontado dos funcionários?

Não. A vedação consta no Art. 11 da MP n 783/2017.

15. O que fundamenta a vedação de liquidação por meio do Pert de valores devidos por empresa incorporadora optante do RET?

A vedação está expressa no art. 6º da Lei nº 10931/2004:

“Art. 6º Os créditos tributários devidos pela incorporadora na forma do disposto no art. 4º não poderão ser objeto de parcelamento.”

16. Como calcular a entrada e como aplicar as reduções de juros e multas previstas para o PERT?

A entrada deverá ser calculada com base na dívida consolidada na data do requerimento de adesão, sem descontos. Sobre o restante do valor (valor total – entrada) é que incidirão os descontos.

17. Quem pagou a 1ª parcela da entrada em julho deverá pagar quando a 2ª, já que a entrada é dividida em 5 prestações?

Quem pagou a primeira parcela em julho está dispensado do recolhimento de agosto.

18. Existe obrigatoriedade de pagamento da entrada de forma parcelada ou posso pagar numa única vez?

Para o caso de parcelamento, as parcelas iniciariam somente em janeiro/2018, havendo lacuna de pagamento em alguns meses?

Poderá pagar em uma única vez; nesse caso, a segunda parcela vencerá em em janeiro de 2018 (inciso III).

*Em função do aproveitamento dos pagamentos, na migração do PRT para o PERT, poderá ocorrer de o contribuinte permanecer alguns meses sem recolher a entrada.

19. A obrigatoriedade de pagamento de parcela mínima é válida também para a entrada de 7,5% ou 20%?

Sim, o valor mínimo em qualquer hipótese será de R$ 200,00 (PF) e R$ 1.000,00 (PJ).

20. Uma empresa deseja pagar seus débitos à vista, em uma única vez, ainda em 2017. Como proceder?

Deverá efetuar o pagamento através de duas guias, uma para a entrada (sem os descontos) e a outra do saldo devedor remanescente (com descontos).

*** Não é necessário aguardar até janeiro para fazer o pagamento.

21. Contribuinte efetuou a adesão mas esqueceu de desistir dos parcelamentos em curso. Ainda é possível efetuar a desistência?

Sim, desde que dentro do prazo para adesão ao Pert (até 31/08/2017).

Obs: na PGFN é obrigatória a desistência dos parcelamentos em momento anterior à adesão, uma vez que os débitos já devem ser selecionados para consolidação.

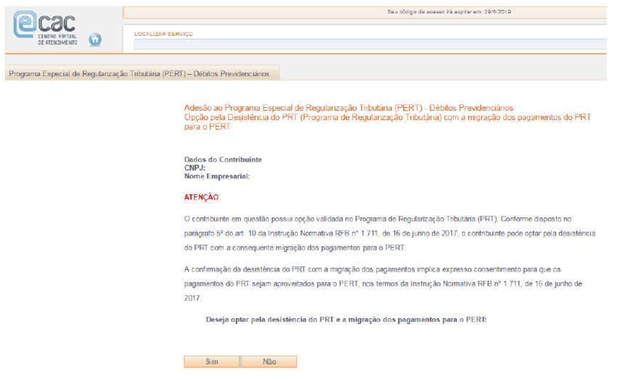

22. Não encontrei a opção para desistir do PRT. Como proceder?

Durante o processo de adesão, em momento posterior à confirmação da adesão, será dada oportunidade para que haja desistência do PRT, com aproveitamento e migração automática dos pagamentos do PRT para o PERT. A desistência do PRT não aparece na funcionalidade “desistência de parcelamentos anteriores”. *

Específico para RFB.

23. Como ficam as parcelas já pagas do PRT, no caso de desistência?

Os pagamentos serão migrados automaticamente para o PERT e serão aproveitados para o pagamento da 1ª parcela. Não será necessário efetuar nova entrada, salvo se houver necessidade de complementação de valor. * Específico para RFB.

24. Há possibilidade de ser feita desistência parcial do PRT, deixando os débitos referentes a retenção na fonte no PRT e migrando os demais para o PERT?

Não. A desistência do parcelamento será sempre da totalidade dos tributos.

25. Posso utilizar prejuízo fiscal nas modalidades da PGFN?

Não. Prejuízo fiscal, base de cálculo negativa da CSLL e créditos pleiteados através do PER/DCOMP somente serão utilizados no âmbito da RFB. Na PGFN existe a possibilidade de dação de bens imóveis.

26. Em que momento vou informar a utilização de prejuízos fiscais e base de cálculo negativa da CSLL?

Somente na consolidação. Para as modalidades no âmbito da RFB, será apenas no momento da consolidação que o sujeito passivo deverá indicar os débitos a serem parcelados e os montantes de prejuízo, BCN ou outros

créditos.

27. Prejuízo fiscal, BCN da CSLL e saldo credor de IPI podem ser utilizados para pagamento de débito previdenciário no PERT? Ou somente para os demais débitos?

Sim, não há vedação para utilização na modalidade RFB – Débitos previdenciários.

28. O sujeito passivo poderá utilizar cumulativamente prejuízo fiscal, base de cálculo negativa da CSLL e demais créditos?

Sim, respeitando as alíquotas e prazos previstos na IN nº 1711/2017.

29. Posso utilizar parte do prejuízo fiscal para os demais débitos e parte para os débitos previdenciários?

A utilização, dentre as modalidades, fica a critério do contribuinte.

Exemplo: o contribuinte possui R$ 1.000.000,00 de prejuízos fiscais, então poderá utilizar um crédito total de R$ 250.000,00 para o PERT. Pode usar 250.000,00 para PERT-Demais e 0,00 para o PERT-Prev. Ou R$ 125.000,00 para cada modalidade. Ou qualquer outra combinação, desde que o total não ultrapasse R$ 250.000,00. Não é possível utilizar R$ 250.000,00 para uma modalidade e mais R$ 250.000,00 para a outra.

30. Sujeito passivo percebeu que cometeu um equívoco na apuração do prejuízo fiscal. Poderá retificar a ECF?

Estando dentro do prazo permitido para retificação, o contribuinte pode e deve fazer a retificação, corrigindo os dados. Contudo, poderá utilizar para o PERT apenas o prejuízo informado até 29/07/2016.

Interpreta-se de maneira literal a legislação que disponha sobre benefícios fiscais.

31. Os débitos vencidos após 30/04/2017 poderão ser parcelados?

Sim, enquanto não ocorrer a análise pela RFB e a mesma não proceder com a cobrança dos créditos tributários vencidos após o período abrangido na MP nº 783, de 2017, os contribuintes poderão realizar parcelamento ordinário e simplificado de débitos vencidos após 30 de abril de 2017, respeitadas as normas previstas pela Lei nº 10522, de 2002, e demais legislações.

32. Empresa aderiu ao PERT e quer baixar o CNPJ. Será excluída do parcelamento?

Sim, com base no inciso IV do art. 9º da MP 783/2017.

33. Os depósitos judiciais serão convertidos para a primeira parcela, no caso de desistência do processo judicial?

Não. Serão automaticamente transformados em pagamento definitivo ou convertidos em renda, até o montante necessário para apropriação aos débitos envolvidos no litígio, inclusive os que estejam sem o correspondente depósito. Após a alocação, caso existam débitos remanescentes, estes poderão ser liquidados

pelo PERT.

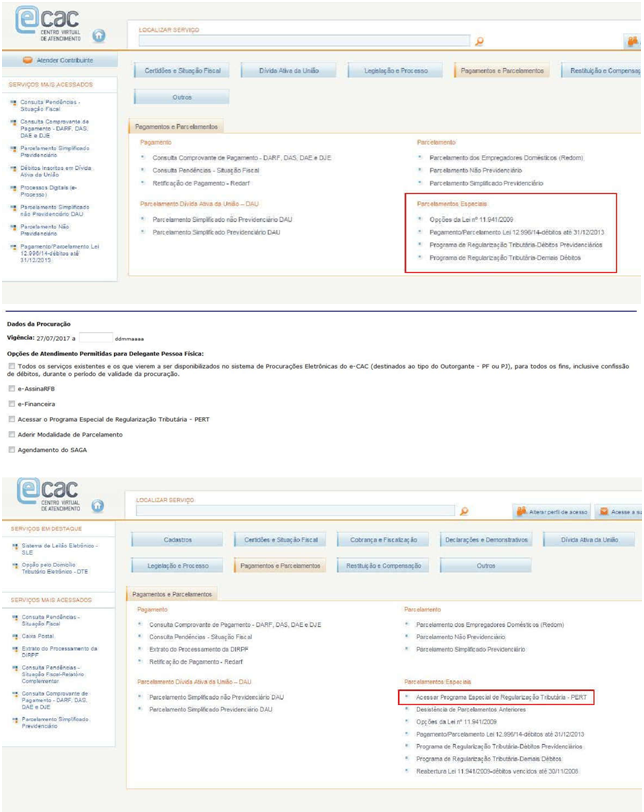

34. Estou entrando no e-CAC como procurador. Por que não aparece a opção do Pert?

Veja os serviços outorgados na procuração.

35. Por que não consigo fazer o pagamento das GPS do Pert no Banco do Brasil?

O Sistema do Banco do Brasil ainda não foi ajustado para receber a GPS do Pert, códigos 4141 e 4142.

Orienta-se a efetuar o pagamento em outras instituições financeiras.

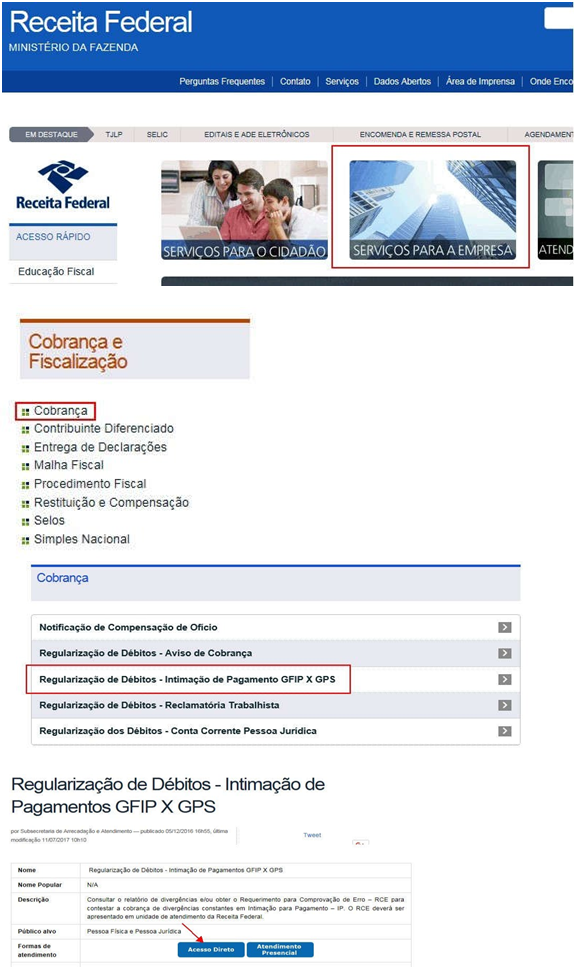

36. Como eu sei quais as competências que estão num determinado débito previdenciário? E se tem parte dos segurados?

No site da RFB é possível obter um relatório detalhado dos débitos previdenciários, com competências, rubricas e valor. Porém o valor é aquele declarado em GFIP, ou seja, é o valor original (sem multa e juros).

37. Para aderir ao Pert tenho que fazer adesão ao DTE?

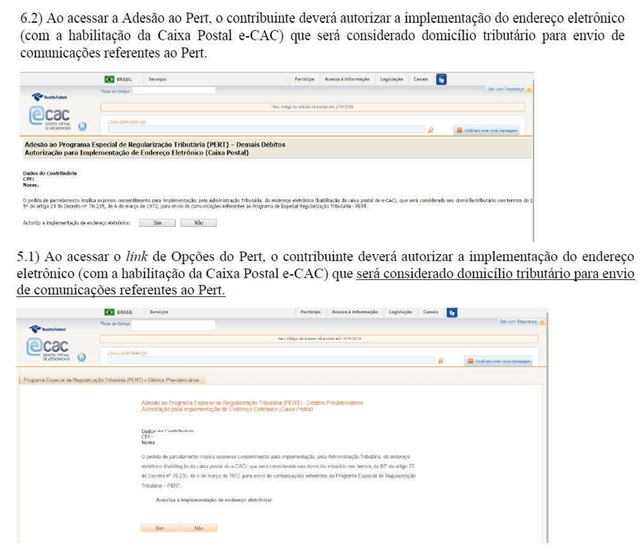

Não. Para aderir ao Pert é obrigatório autorizar a implementação do endereço eletrônico (com a habilitação

da Caixa Postal e-CAC) que será considerado domicílio tributário para envio de comunicações referentes ao

Pert.

OUTRAS QUESTÕES

Quais as situações em que é necessário o comparecimento em uma unidade da

RFB?

1) Para solicitar desmembramento de débito.

Quando existem competências num débito previdenciários que não entram no Pert (04/2017 em diante), há 2 opções:

a) fazer o pagamento à vista das competências (solicitar a guia para pagamento na unidade de atendimento da RFB – não fazer guia manual); ou

b) solicitar desmembramento do débito – protocolar requerimento na unidade de atendimento da RFB.

Obs.: aplica-se também aos débitos não previdenciários.

2) Para solicitar desistência de parcelamentos previdenciários de débitos que estão na PGFN.

Se quiser incluir os débitos previdenciários que estão parcelados, não é possível fazer a desistência pelo e-CAC

da PGFN. É preciso protocolar um pedido de desistência na unidade de atendimento da RFB.

Obs.: a desistência dos parcelamentos previdenciários que estão na fase administrativa será feita pelo e-CAC

da RFB.

3) Para solicitar o valor de um débito previdenciário – separado em principal, multa e juros.

O valor do débito previdenciário poderá ser solicitado em uma unidade da RFB apresentando o relatório complementar extraído do e-CAC.

Recomenda-se que procurem as unidades da RFB já no início de agosto, pois o valor não mudará até dia 31/08.

4) Para protocolar o pedido de desistência e da renúncia de ações judiciais.

A comprovação do pedido de desistência e da renúncia de ações judiciais deverá ser apresentada em qualquer Unidade da RFB até o dia 31/08/2017.

Para o contribuinte PJ obrigado ao uso do PGS, a comprovação deve ser entregue no formato digital.

Obs.: a desistência de débitos em discussão administrativa será tácita quando da prestação das informações para a consolidação.

5) Para solicitar a formação do débito de um contribuinte individual, segurado especial ou empregador

doméstico.

Primeiro é necessário ir a uma Agência do INSS para obter a planilha com as contribuições a parcelar.

Após, protocolar o requerimento para confissão de débitos (formulário fornecido pela RFB) em uma unidade da RFB, junto com o documento de identificação e CTPS (só empregador doméstico).

6) Para solicitar a formação do débito de um ARO feito pela internet.

O ARO (Aviso de Regularização de Obra) efetuado na internet até março de 2017 pode ser incluído no Pert.

Porém é necessário apresentar a documentação que comprova a área, destinação e categoria na unidade de

atendimento da RFB e solicitar que seja formado o débito para incluir no Pert.

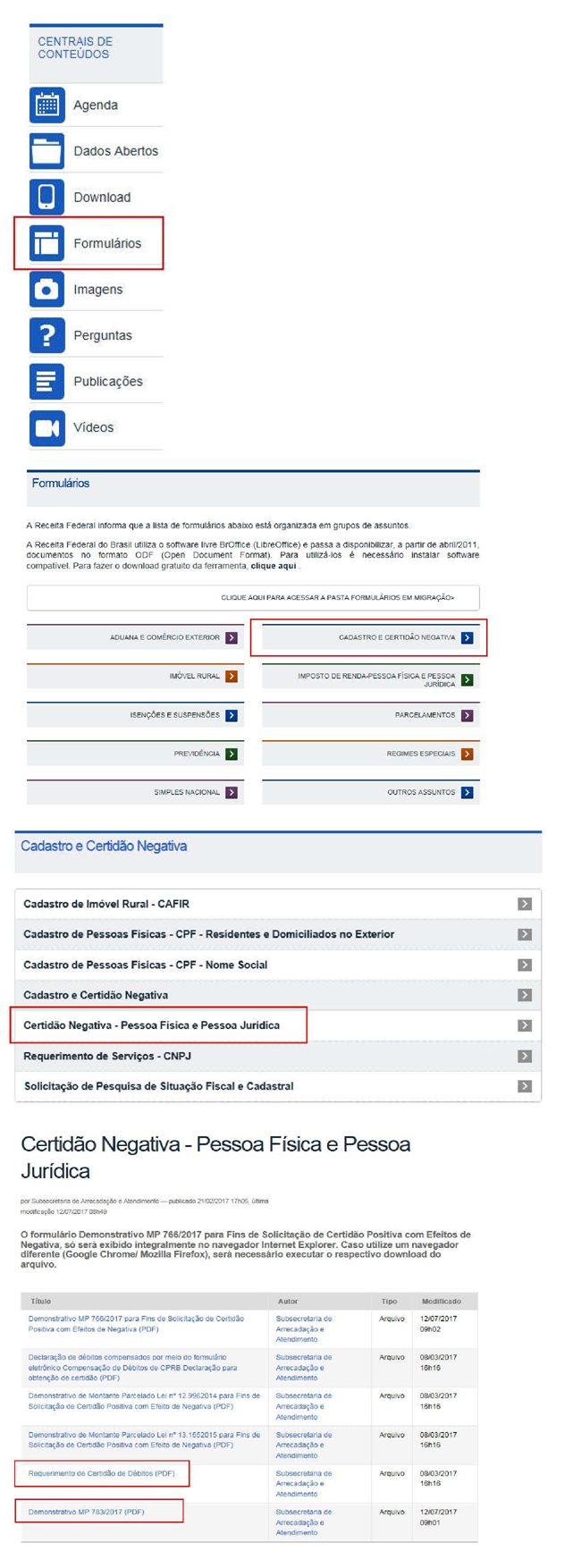

7) Para solicitar a liberação da Certidão Positiva com Efeito de Negativa.

Quando o contribuinte tiver optado por modalidades da RFB, a certidão não será liberada automaticamente na internet. Será preciso protocolar o Requerimento de CND + Demonstrativo MP nº 783/2017 + Pagamentos